¿Puede Estados Unidos evitar una segunda ola de inflación?

La Fed espera que posponer los recortes de tipos mantenga baja la inflación

La Reserva Federal tiene un trabajo difícil. Es extraordinariamente difícil pronosticar con precisión la dirección de la increíblemente compleja economía estadounidense en tiempos "normales". Es aún más complicado ahora que la economía se deshace de la respuesta masiva de política monetaria y fiscal a la pandemia mundial. Cuando Estados Unidos cerró su economía en respuesta al brote de COVID-19, la Reserva Federal bajó rápidamente las tasas a cero, apoyó partes de los mercados de capitales para mantener el flujo de crédito e invirtió directamente en los mercados a medida que aumentaba rápidamente su balance. Fue una respuesta similar, pero de mayor magnitud, a la crisis financiera en 2008-09. Sin embargo, a diferencia de su falta de acción durante la crisis financiera, el Congreso respondió activamente a la pandemia y comenzó una serie de apoyos de política fiscal, que finalmente totalizaron entre cinco y seis billones de dólares.

A medida que la economía se reabrió, vimos un aumento en la inflación a medida que la demanda comenzó a superar la capacidad de producción de una economía aún obstaculizada por las políticas pandémicas. En respuesta, la Fed elevó las tasas de interés y comenzó a reducir el tamaño de su balance. Estas acciones llevaron a muchos economistas, incluidos nosotros, a anticipar una economía más débil con el riesgo de un mayor desempleo. Sin embargo, el gobierno federal no redujo el gasto. Si bien no hemos tenido "planes" adicionales de estímulo fiscal desde principios del mandato del presidente Biden, el déficit del presupuesto federal se ha ampliado en los últimos dos años a unos $ 1.7 billones en el año fiscal 2023. Según la Oficina de Presupuesto del Congreso (CBO), el pronóstico es que continúen déficits de más de un billón de dólares en el futuro. Mientras tanto, la economía sigue creciendo y el desempleo se mantiene por debajo del 4%.

A pesar del gasto fiscal continuo, hemos visto una caída rápida de la inflación en los últimos 12 meses, lo suficiente como para esperar que la Reserva Federal tome medidas para bajar las tasas. Algunos economistas y políticos incluso se preguntan por qué no han comenzado a bajar las tasas. Después de todo, las tasas altas son dolorosas para los prestatarios personales y comerciales. Mientras tanto, el rango objetivo actual de la tasa de interés de los Fondos Federales está muy por encima de las lecturas recientes sobre la inflación, desde el Índice de Precios al Consumidor (IPC) al Índice de Precios al Productor (PPI) al indicador de inflación favorito de la Fed, el Índice de precios de gastos de consumo personal (PCE). Aquellos que piden tasas más bajas están, con razón, señalando que una Fed estable significa que las tasas reales están subiendo, lo que podría aumentar las posibilidades de desacelerar demasiado la economía en los próximos meses. Entonces, ¿por qué duda la Fed?

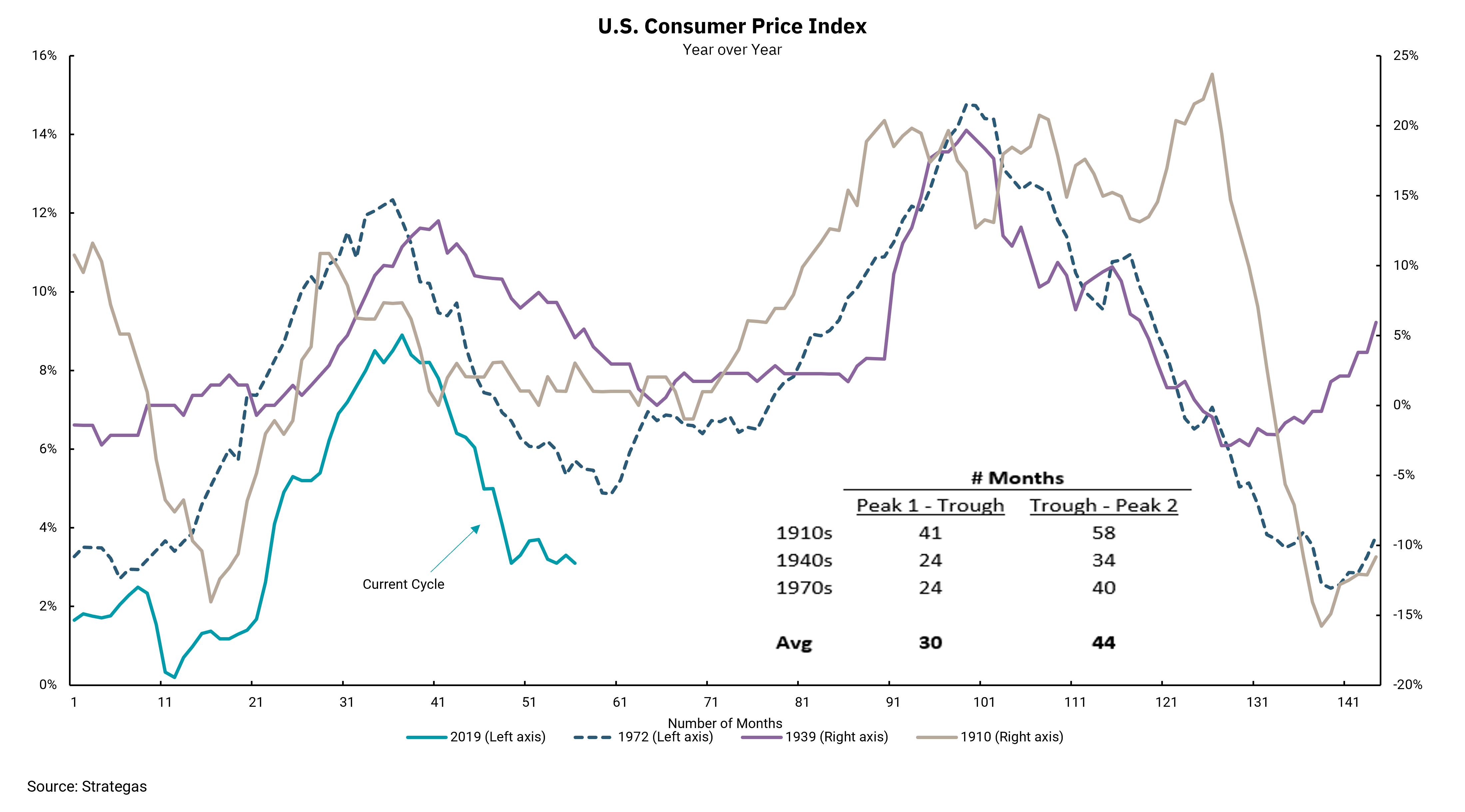

El gráfico de esta semana es una mirada a largo plazo a episodios anteriores de inflación junto con el progreso de nuestro episodio de inflación actual. La historia muestra que la inflación tiende a venir en oleadas, ardiendo y luego desacelerándose a medida que los mercados se adaptan, pero reavivándose y moviéndose a niveles por encima del pico inicial. Esta ola de inflación alcanzó un máximo de poco más del 9%, y a la Fed le gustaría evitar una ola secundaria de inflación si es posible. Los estudios de episodios inflacionarios pasados han concluido que bajar las tasas demasiado pronto contribuyó al comienzo de una segunda ola, lo que provocó que la Reserva Federal aumentara aún más las tasas para frenar la segunda ronda de inflación más obstinada. Y así, si bien la paciencia de la Fed actual puede parecer innecesaria desde una perspectiva a corto plazo, debemos tener en cuenta que el lado derecho del gráfico cubre un período mucho más largo de lo que hemos atravesado hasta ahora.

Obtenga los números entregados en su bandeja de entrada.

Suscríbase (Se abre en una pestaña nueva)