A pesar de los aranceles y la incertidumbre, los inversores en bonos siguen imperturbables

Los diferenciales de crédito no prevén una debilidad económica significativa

Hay numerosos indicadores que observamos para tratar de adivinar el futuro de la economía. El Gobierno, la Reserva Federal y fuentes privadas producen una miríada de conjuntos de datos duros que seguirán las tendencias de la actividad económica como la inflación, el crecimiento, las ganancias corporativas, las ventas minoristas, el transporte, el uso de electricidad; honestamente, la lista es muy larga. También vemos datos blandos, por ejemplo, encuestas de consumidores y empresas que intentan medir cómo se "sienten" acerca de las condiciones presentes y futuras, junto con sus puntos de vista sobre elementos como los precios de las acciones y las expectativas de inflación.

La idea, por supuesto, es poder observar algunos de estos indicadores para tomar decisiones que producirán mejores resultados que si se dejan al azar, y no estamos hablando solo de decisiones de inversión en el mercado de valores. Las empresas y los individuos consideran el amplio mosaico de esta información cuando piensan en gastos de capital. Por ejemplo, las empresas pueden considerar esta información al decidir construir una nueva planta de fabricación, o las personas pueden considerarla al determinar si comprar una casa o un automóvil. Si tan solo la amplitud de la información que obtenemos pudiera producir una imagen clara.

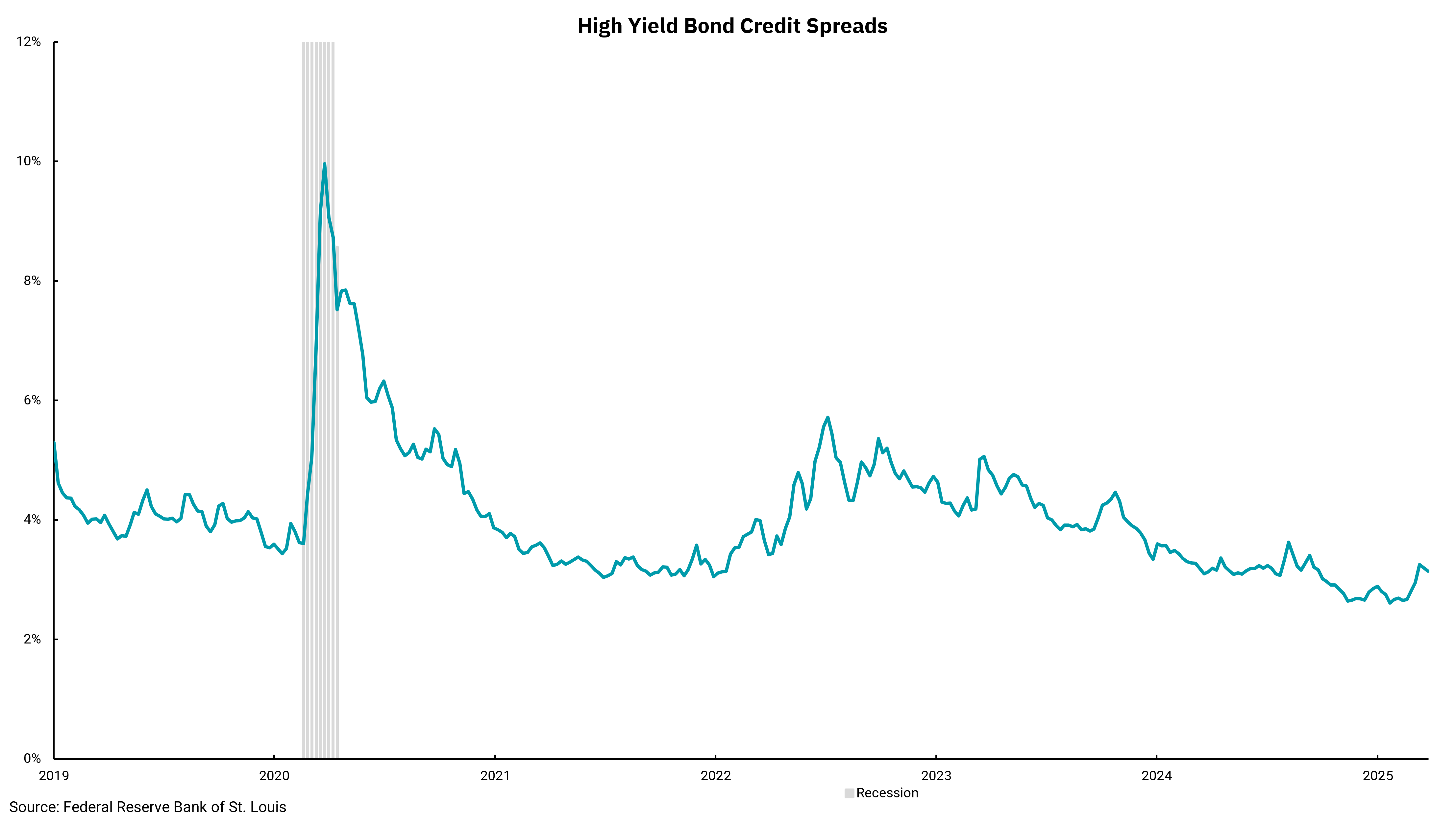

Nuestro gráfico de esta semana destaca uno de los indicadores "relacionados con el mercado" más importantes que seguimos: los diferenciales de bonos de alto rendimiento. Una de las mayores diferencias entre los bonos y las acciones (y hay muchas, por supuesto) es la certeza de la tasa de crecimiento de los bonos. Es del 0%. De manera simplista, un bono se emite a la par y, en ausencia de un evento de crédito, vence a la par, lo que significa que la única forma en que un inversor de bonos gane dinero es a partir de la tasa de cupón establecida por el bono. Esto también significa que, si los inversores en bonos quieren ganar más dinero, deben exigir una tasa de interés más alta. Los bonos de alto rendimiento deberían pagar alguna tasa de interés adicional sobre los bonos del Tesoro para compensar a un inversor de bonos por el riesgo adicional que están asumiendo. En conjunto, esto significa que observar los cambios en la cantidad de diferenciales exigidos por los inversores puede darnos una idea sólida de la visión del mercado de bonos sobre la economía. Si los inversores esperan que la economía se mantenga fuerte y que las empresas puedan pagar su deuda, requerirán un "diferencial" más bajo porque el riesgo es menor. Sin embargo, si los inversores esperan una economía más lenta y la posibilidad de más incumplimientos, requerirán un diferencial más alto porque se considera que el riesgo es mayor.

Podemos ver esta relación entre las expectativas económicas de los inversores y los diferenciales de crédito en el gráfico de esta semana, ya que los diferenciales de alto rendimiento se ampliaron drásticamente durante la recesión inducida por la pandemia. Cuando consideramos que la Oficina Nacional de Investigación Económica (NBER), el árbitro oficial de las recesiones económicas, hace su evaluación de si se ha producido una recesión al mirar hacia atrás en sus indicadores, podemos decir que la ampliación de los diferenciales de crédito nos dio un indicador adelantado, o al menos coincidente, de debilidad económica. Afortunadamente, el gráfico muestra que los mercados de crédito no están pronosticando una debilidad económica significativa basada en los diferenciales de crédito actuales, pero estamos atentos para ver si los diferenciales de debilidad reciente del mercado de valores superan el mercado de bonos.

Obtenga los números entregados en su bandeja de entrada.

Suscríbase (Se abre en una pestaña nueva)