Una guía década por década para planificar su retiro

Qué hacer entre los 20 y los 60 para estar bien preparado

La posibilidad de retirarse no se presenta de la noche a la mañana. Se necesita tiempo y esfuerzo para asegurarse de que está listo para la vida después de su rutina de nueve a cinco.

Solo el 51% de los adultos mayores de 60 años creen que sus ahorros para el retiro van por buen camino, según un informe del Consejo de Gobernadores de la Reserva Federal de 2020. Cuánto ahorrar tiene mucho que ver con cuándo planea dejar la fuerza laboral y el tipo de estilo de vida que desea tener.

"Todos, sin importar su edad o la cantidad de ahorros, pueden, y deben, comenzar", dijo Jessica Jones de Asesores de BOK Financial.

Según Jones, hay algunas pautas generales que puede seguir a cualquier edad para estar listo para el retiro.

A los 20: ¡no espere y comience ahora!

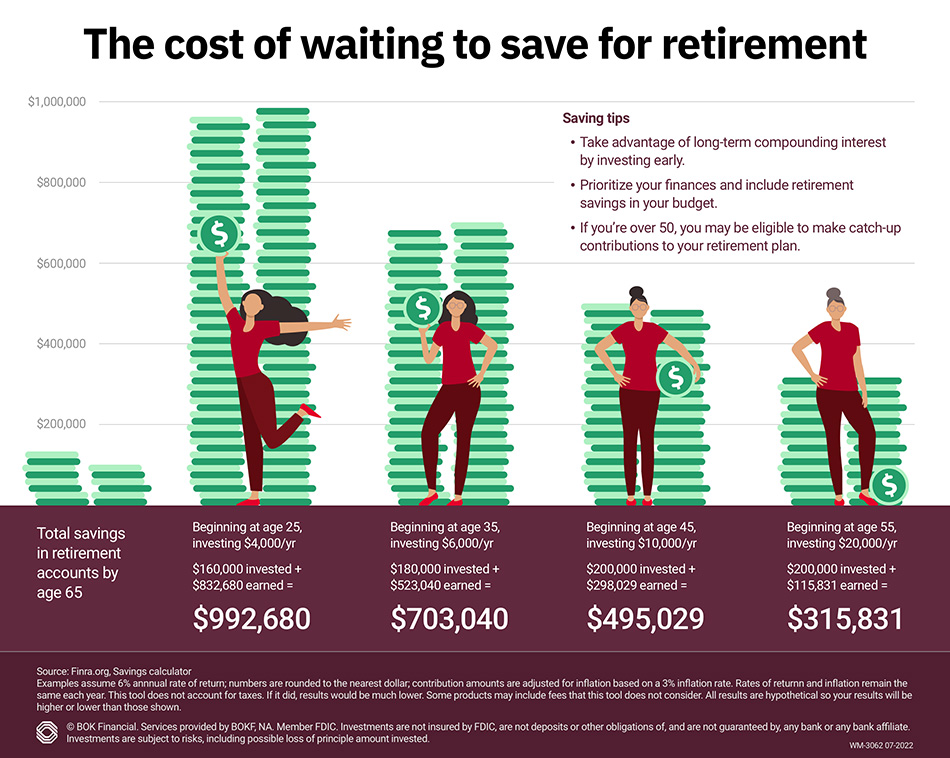

El tiempo está de su lado durante sus 20. Considere esto: cada dólar invertido a los 20 tiene el potencial de convertirse en $88 para cuando tenga 65 años, pero eso se reduce a $23 a los 30 años (suponiendo una tasa de rendimiento del 10% para un joven de 20 años, disminuyendo 0.1% cada año). Gracias al interés compuesto, que es el interés generado sobre el interés, es beneficioso, incluso nos atrevemos a decir que es una necesidad, comenzar a ahorrar temprano, incluso si es solo una pequeña cantidad cada mes, dijo Jones.

Primero, adopte la mentalidad correcta. Infórmese sobre cómo funciona el dinero y aprenda a establecer un presupuesto y atenerse a él. Ser disciplinado con su dinero lo preparará para el éxito.

Cuando consiga su primer trabajo de tiempo completo, siéntese con un asesor financiero y elabore un plan financiero para personalizar sus objetivos a corto, mediano y largo plazo. Un plan financiero actúa como una hoja de ruta para su dinero.

A esta edad, considere invertir en fondos indexados simples con bajos índices de gastos o cuotas de administración anuales.

"Nunca encontrará a nadie que diga 'Ojalá no hubiera empezado a invertir a los 20 años'", dijo Jones. "¡No espere! Apunte a $100-150 por mes, pero cualquier pequeña cantidad es mejor que nada, y con el tiempo, esa pequeña cantidad puede convertirse en mucho".

A los 30: encuentre el equilibrio

A los 30, es probable que sus obligaciones relacionadas con el trabajo y la familia comiencen a aumentar. También es cuando algunas personas pierden el rumbo de sus metas financieras y caen presas de un estilo de vida innecesario. Jones sugiere ser consciente de las deudas de tarjetas de crédito y considerar cuidadosamente las compras grandes.

El tiempo empieza a ponerse en su contra, ¡así que ahorre, ahorre, ahorre! A los 30, debería tener algún tipo de cuenta de retiro abierta, ya sea a través de su empleador o de forma independiente, e invertir diligentemente todos los meses. Muchos preguntan: "¿debo pagar la deuda o invertir ese dinero?".

"Su objetivo en este período es generar ahorros para el retiro", explicó Jones. "Las inversiones son la prioridad en sus 30, y el pago de la deuda, especialmente la deuda de bajo interés como una hipoteca, puede ser secundaria porque nunca puede recuperar el tiempo de inversión perdido".

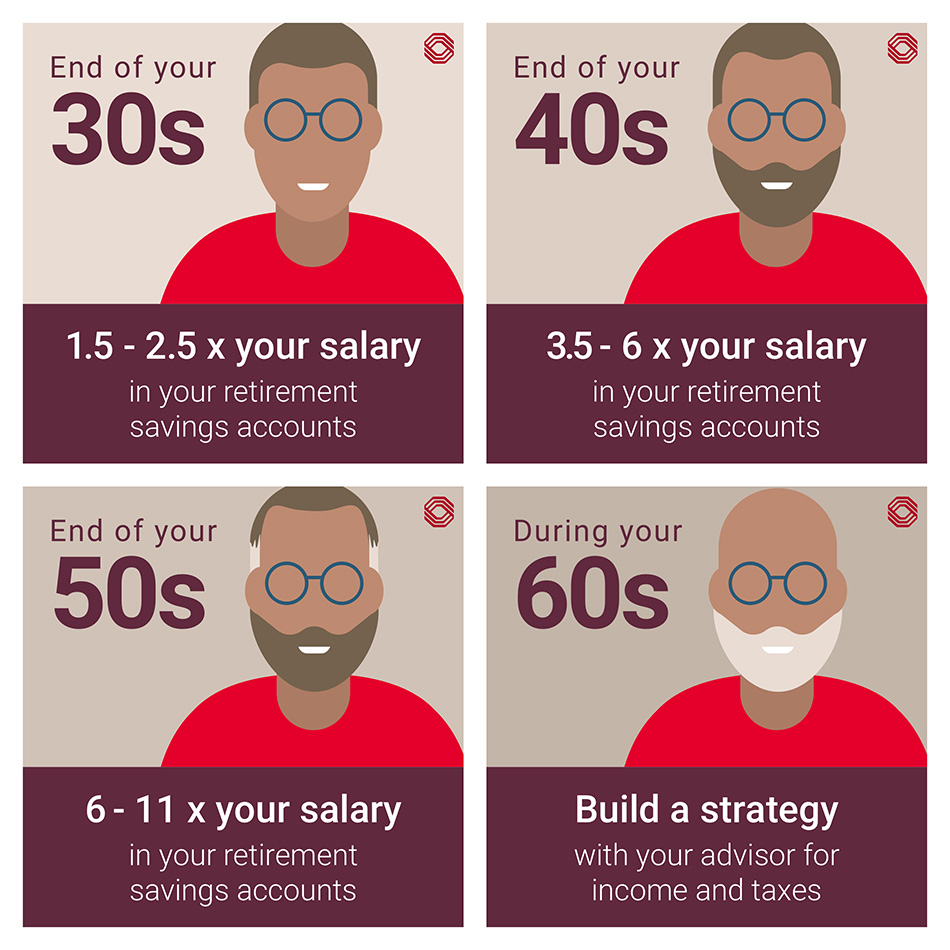

Si no pudo ahorrar a los 20 y recién está comenzando, intente ahorrar al menos $350-$500 mensuales para ponerse al día. Una buena regla general es haber ahorrado de 1.5 a 2.5 veces su salario al final de sus treinta.

"No deje pasar oportunidades", dijo Jones. "Aproveche al máximo cualquier aporte del empleador a su 401k. Si no lo hace, es como alejarse del dinero gratis".

En esta etapa del juego, ¿tiene personas que confían en usted, como un cónyuge o hijos? Si es así, necesita tener un seguro de vida adecuado. Trabaje con un asesor financiero para revisar las opciones de pólizas, que pueden incluir una póliza de seguro de vida a término que dura hasta los 55 años y puede reemplazar cinco veces sus ingresos. Las pólizas híbridas de cuidado a largo plazo y las pólizas de por vida son otras opciones por considerar. Establecer una meta para crear un fondo para emergencias con tres a seis meses de gastos.

"A todos nos suceden cosas, y seguramente no quiere que el inevitable bache en el camino lo desvíe", dijo Jones.

A los 40: siga con el plan

A estas alturas, ya debería estar bien encaminado con los ahorros para el retiro. Si no, haga de esto una prioridad financiera lo antes posible, sugiere Jones.

Piense para qué está ahorrando y cómo se imagina pasar su tiempo durante el retiro. Después de todo, esa es la razón por la que está ahorrando en primer lugar. ¿Quiere vivir tranquilamente en su hogar actual? ¿Se muda a la playa? ¿Viaja? Estos factores determinarán cuándo podrá retirarse y cuánto dinero necesitará.

A los 40, su exposición al riesgo de inversión suele ser de moderada a alta, por lo que puede considerar una combinación con algo así como el 80% de sus inversiones en valores como acciones y el 20% en efectivo o inversiones de bajo riesgo. A los 49, debería tener 3.5-6 veces su salario ahorrado para estar en el buen camino.

Revise y actualice su plan financiero anualmente. Tómese el tiempo para abordar su estrategia tributaria y revise los diferentes tipos de cuentas antes y después de impuestos. Por ejemplo, si anticipa estar en una categoría impositiva más alta al retirarse, es posible que desee invertir más en una Roth IRA, de la cual podrá retirar dinero libre de impuestos más adelante en la vida.

A los 50: reduzca el riesgo

Puede ver la luz al final del túnel, por lo que es hora de reducir el riesgo.

"Su estrategia de riesgo debe ser de moderada a moderada más en este punto", dijo Jones. "No tendrá tiempo para recuperarse de otra caída del mercado de valores, por lo que debe asignar sus fondos en consecuencia".

A estas alturas ya debería tener de 6 a 11 veces su salario ahorrado en sus cuentas de retiro. Las personas de 50 años o más pueden hacer contribuciones anuales compensatorias de hasta $6,500 a sus cuentas de retiro. Nota: esta cantidad cambia periódicamente, así que asegúrese de prestar atención al límite anual. Jones destaca la importancia de trabajar para liberarse de las deudas a los 50 años, incluida su hipoteca. Vea si puede recortar gastos, como pólizas de seguro de vida innecesarias o gastos mensuales que ya no necesita.

Comience a explorar las opciones del Seguro Social, como los beneficios conyugales y si desea diferir el retiro del Seguro Social o no.

El cuidado de la salud puede ser uno de los gastos más importantes que enfrenta una persona en su retiro. Familiarícese con la póliza de seguro de salud de su compañía y determine si necesitará comprar un seguro de salud por su cuenta.

"Hemos visto un aumento en las personas que esperan jubilarse hasta que sean elegibles para Medicare debido a los grandes gastos asociados con el seguro de salud", explicó Jones.

A los 60: sea experto en impuestos

Trabaje con su asesor financiero para desarrollar una estrategia de ingresos e impuestos para garantizar que sus cuentas de inversión estén configuradas correctamente para que rindan para siempre.

Lo último que desea es perder innecesariamente grandes cantidades de ahorros por impuestos. Jones sugiere pensar en una estrategia tributaria mixta en la que parte de su dinero provenga de cuentas antes de impuestos como una 401(k) o una IRA y parte de cuentas después de impuestos como una Roth 401(k) o una Roth IRA.

"Retirar de varias cuentas significa que su carga fiscal será menor, por más tiempo", dijo.

A menos que planee gastarlo todo, revise su testamento, poderes notariales y designaciones de beneficiarios para asegurarse de que sus deseos se registren correctamente para que su familia, organización benéfica favorita o quien sea que seleccione, se beneficie de su generosidad.

"Nunca es demasiado tarde ni demasiado temprano para comenzar a planificar el futuro", concluyó Jones. "Trabajar con un asesor financiero que pueda guiarlo a través de cada fase de la planificación del retiro es una manera perfecta de ir por el camino correcto para una jubilación sin estrés".

Nota: si se siente atrasado, puede que le interese leer este artículo sobre cómo ponerse al día con los ahorros para su retiro..

Actualización (15 de mayo de 2024): está disponible una versión revisada de este artículo.