Los costos de la deuda de EE. UU. pueden subir en los próximos años

La distribución del Tesoro de EE. UU. es tan significativa como su tamaño

Aunque muchos mercados y analistas tomaron el reciente anuncio del Tesoro de los Estados Unidos que se endeudaría menos de lo esperado en los últimos tres meses de 2023 como noticias positivas, hay una desventaja probable que podría afectar el presupuesto federal en el futuro.

"La sorpresa vino en la distribución de bonos a corto plazo para subasta versus bonos a largo plazo", dijo BOK Financial®, director de inversiones Brian Henderson. Dado que las facturas del Departamento del Tesoro de Estados Unidos ya representaban el 20% de la deuda pendiente del gobierno, los mercados esperaban que la mayor parte de las 2023 emisiones de bonos restantes del Departamento fueran en valores a largo plazo.

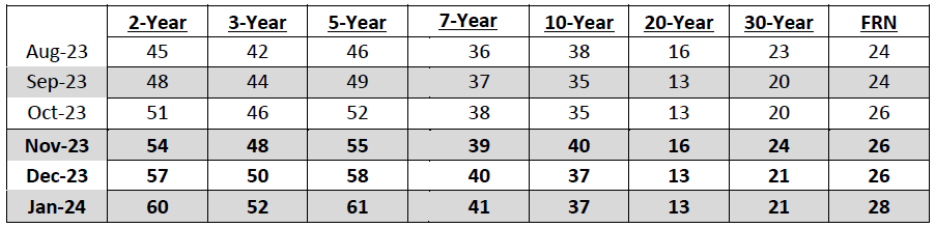

Pero el Tesoro anunció exactamente lo contrario, generalmente con el objetivo de recaudar más dinero en letras del Tesoro a corto plazo en lugar de en vencimientos a largo plazo porque ahora hay una mayor demanda de valores a corto plazo. Por ejemplo, a partir del 1 de noviembre, el Departamento del Tesoro planea subastar $ 54 mil millones en notas a 2 años frente a solo $ 24 mil millones en notas a 30 años en diciembre. Luego, en enero, esas cifras esperadas son de $ 60 mil millones para notas a 2 años, en comparación con $ 21 mil millones en notas a 30 años.

"Al emitir más facturas a corto plazo, el Departamento del Tesoro de Estados Unidos aumentó la posibilidad de que haya más demanda en las subastas, pero hay posibles problemas fiscales negativos que podrían ocurrir en el futuro si las tasas se mantienen altas o suben más", dijo Henderson. "Con los bonos a corto plazo, las facturas vencen más rápido, por lo que si las tasas siguen subiendo o incluso cerca de los niveles actuales, entonces el gobierno federal tendría que gastar más en intereses".

El Departamento del Tesoro enfrenta problemas de oferta y demanda

El plan de endeudamiento del Departamento del Tesoro para el trimestre se produce cuando la Reserva Federal, tradicionalmente uno de los mayores compradores de valores estadounidenses a largo plazo, ha estado dejando que los bonos del Departamento del Tesoro salgan de su balance y no compren otros nuevos, como parte de su programa de ajuste cuantitativo para combatir la inflación. Además, algunos de los mayores compradores extranjeros de bonos del Departamento del Tesoro de Estados Unidos a largo plazo, a saber, China, también han estado reduciendo sus compras.

A medida que el apetito por los valores estadounidenses de estos grandes compradores ha ido disminuyendo, la cantidad de dinero que Estados Unidos pide prestado mediante la subasta de bonos del Departamento del Tesoro sigue aumentando, lo que lleva a problemas de oferta y demanda, dijeron los expertos.

"El panorama general aquí es que todo este aumento en la oferta del Departamento del Tesoro de Estados Unidos llega en un momento en que los precios de los bonos han estado en una tendencia a la baja en el último año y medio, desde que la Fed comenzó a subir las tasas el 2022 de marzo", explicó Henderson. "Esto significa que el Tesoro está llegando al mercado, mientras que los inversores están sentados en pérdidas bastante significativas de los bonos que ya compraron. No inspira a la gente a seguir comprando bonos, si siguen bajando de precio porque las tasas van en la otra dirección".

Mayores gastos por intereses que probablemente afecten el presupuesto federal

"Incluso con esta disminución de la demanda, Estados Unidos no está cerca del peligro de subastas de bonos fallidas, pero la subasta del Departamento del Tesoro de más bonos a corto plazo que bonos a largo plazo crea preocupaciones para el presupuesto federal", dijo Steve Wyett, director de estrategias de inversión de BOK Financial.

"El gobierno de Estados Unidos tiene la mayor parte de su deuda financiada a corto plazo, mientras que las tasas han subido, lo que significa que esto va a tener un impacto presupuestario material muy rápidamente. Ya lo ha hecho, y va a empeorar a partir de aquí, incluso si las tasas ya no suben", explicó.

"Este no es un tema partidista; este es un tema de matemáticas".- Steve Wyett, director de estrategias de inversión de BOK Financial

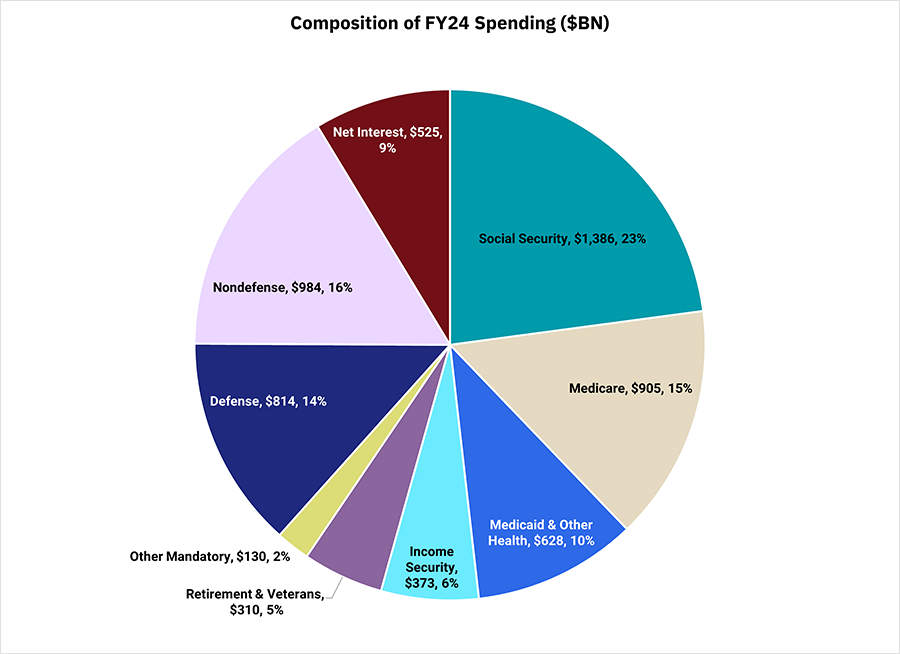

Los gastos por tasas de interés se consideran parte del presupuesto discrecional del gobierno federal, que está sujeto al proceso de asignaciones anuales. Parte del problema es que el presupuesto discrecional ya está apretado tal como es. Esto se debe a que la mayor parte del presupuesto federal está ocupado por gastos obligatorios, que están dictados por la ley e incluyen programas como el Seguro Social y Medicare.

Otro problema es que los gastos por intereses del gobierno ya han estado creciendo, señaló Wyett. Los gastos por intereses totalizaron el 10% del gasto federal para el año fiscal 2023, a partir del 30 de agosto, según USAspending.gov, que es la fuente oficial de datos de gastos para el gobierno de los Estados Unidos. En comparación, cinco años antes, los gastos netos por intereses ascendieron al 8.5% del gasto federal para el año fiscal 2018.

Dado que el gasto en defensa, que también es discrecional, es difícil de recortar dada la cantidad de incertidumbre global, cuanto más crecen los gastos por intereses del gobierno de Estados Unidos, ejerce más presión sobre el 16% restante del presupuesto discrecional, dijo Wyett.

Fuente: Piper Sandler

Fuente: Piper Sandler

"Es en ese 16% del presupuesto donde vive todo lo demás: parques nacionales, el Departamento de Trabajo, el Departamento de Educación, TSA, etc.", continuó. "El riesgo es que los números se están volviendo demasiado grandes, por lo que en última instancia, una de dos cosas, o una combinación de las dos, tendrá que suceder. O el gobierno tendrá que generar muchos más ingresos, lo que significa que tendrán que hacer algo en el frente fiscal, o van a tener que recortar el gasto".

"Este no es un tema partidista; este es un tema de matemáticas", concluyó Wyett.