Viendo al 'canario en la mina de carbón'

Las emisiones de hipotecas de Ginnie Mae han aumentado. ¿Qué significa eso para la vivienda?

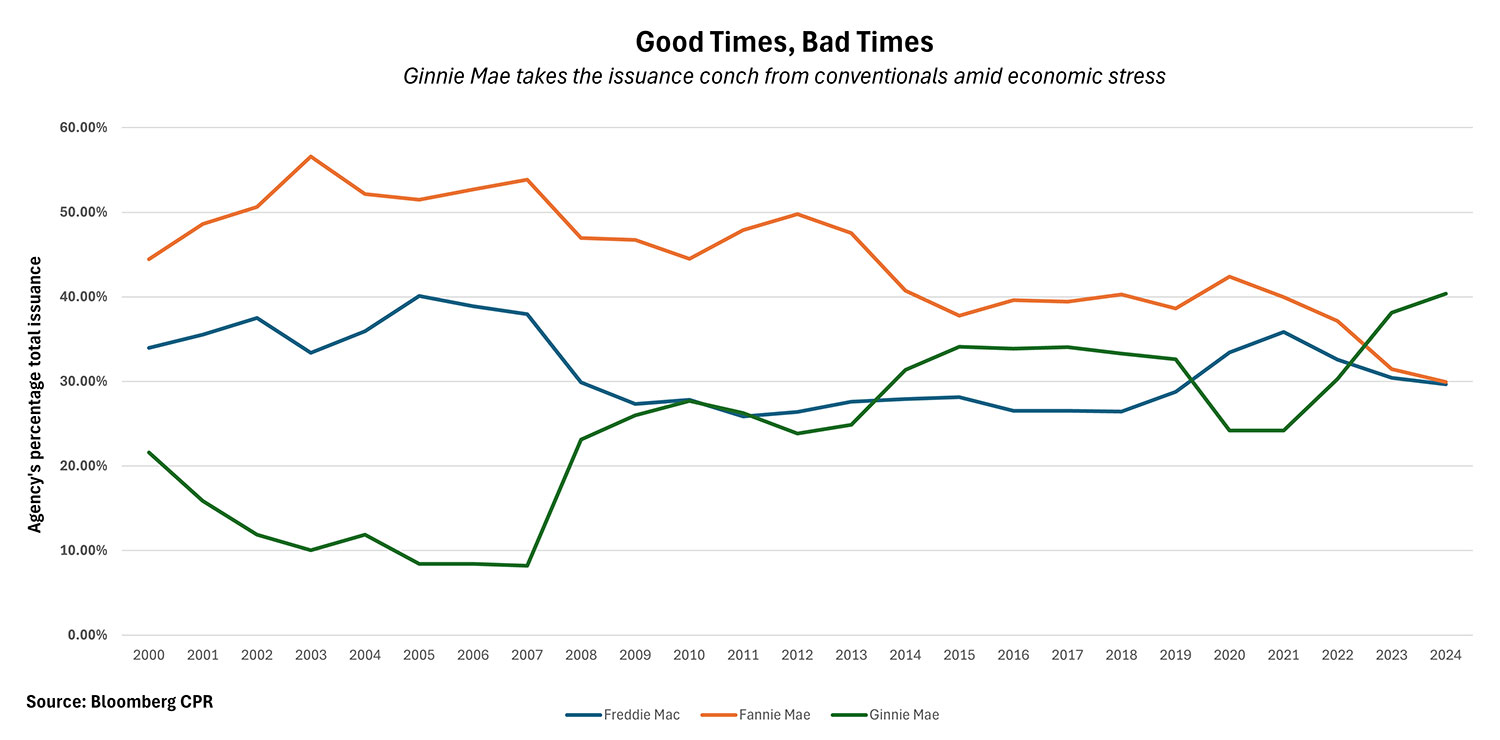

En mayo, las hipotecas de Ginnie Mae representaron el 40% de todos los valores respaldados por hipotecas de agencias (MBS) emitidos, la cifra más alta de este milenio, según datos de Bloomberg.

Por un lado, el aumento de estas hipotecas tiene sentido. Ginnie Mae tiende a servir a compradores de vivienda por primera vez, así como a prestatarios de vivienda de ingresos bajos y medios, rurales, tribales y veteranos que podrían no calificar para un préstamo convencional. Entre Inflación persistente, Tasas elevadas y Los precios de las viviendas siguen siendo altos, No es ningún secreto que es difícil para muchas personas pagar una casa en estos días.

Por otro lado, el aumento de estas hipotecas puede tener serias implicaciones no solo para el mercado de la vivienda, sino también para la economía de los Estados Unidos en su conjunto. En pocas palabras: un aumento en la emisión de Ginnie Mae, como el que estamos viendo ahora, suele ser una señal de que el auge inmobiliario ha terminado y que el auge económico se está haciendo largo.

Los prestatarios de Ginnie Mae tienden a ser más vulnerables al estrés financiero

Entonces, ¿por qué las altas emisiones de estas hipotecas son el proverbial "canario en la mina de carbón"? Por un lado, significa que más personas están luchando para pagar una casa, y luchando financieramente en general. Si bien hay más requisitos iniciales, los prestatarios de Ginnie Mae tienen que cumplir con requisitos de elegibilidad mucho menos estrictos que los que solicitan préstamos convencionales, por lo que cuando los tiempos son difíciles, los préstamos de Ginnie Mae se vuelven más comunes. Eso es a pesar del hecho de que los vendedores de viviendas tienden a estar menos dispuestos a trabajar con estos compradores potenciales que con los postores que usan préstamos convencionales debido al tiempo y esfuerzo adicionales necesarios para cerrar los préstamos no convencionales.

Tomemos como ejemplo la relación deuda-ingreso (DTI, por sus siglas en inglés), que es el total de deudas mensuales de un prestatario dividido por su ingreso mensual bruto y convertido en un porcentaje. Para los prestatarios de Ginnie Mae, esa cifra suele estar a mediados de los 40 años, mientras que generalmente está a mediados de los 30 para los prestatarios convencionales, según Bloomberg CPR. El problema: cuanta más deuda tenga en relación con sus ingresos, más difícil será pagar esa deuda, incluida su hipoteca.

Luego, hay puntajes de crédito a considerar. Los prestatarios de Ginnie Mae también tienden a tener puntajes FICO bajos. Por ejemplo, el prestatario promedio de la FHA tiene una puntuación de 670, mientras que el prestatario convencional promedio está en el rango de 760, según los datos de CPR de Bloomberg.

Sin embargo, quizás la cifra más reveladora es la relación préstamo-valor (LTV) de estos préstamos. LTV es la cantidad prestada como un porcentaje del valor de la casa. Para los préstamos convencionales, el LTV suele estar en los 70 o 80 bajos; para los préstamos de Ginnie Mae, se ve con mayor frecuencia en los 90 altos, según Bloomberg CPR. Esto último significa que casi todo el valor de la casa ha sido prestado, por lo que existe un mayor potencial para que la casa se hunda en caso de que los precios locales de las viviendas caigan, atrapando a las personas en casas que no pueden permitirse vender.

Al comprender las implicaciones de un aumento en los préstamos Ginnie Mae, es importante no olvidar las diferentes características que cada uno presenta y lo que eso podría significar para el desempeño del prestatario. Por ejemplo, durante 2020, el porcentaje de morosos graves (90 días o más atrasados en los pagos de la hipoteca) para los prestatarios convencionales de 30 años alcanzó el 2.7%, al mismo tiempo que fue del 7.1% para los prestatarios de 30 años de Ginnie Mae.

Qué significa esta tendencia para el sistema financiero

También es importante tener en cuenta que con los préstamos Ginnie Mae vienen mayores riesgos que se extienden más allá de cualquier hipoteca. Debido a estas mismas características financieras, un DTI más alto, puntajes de crédito más bajos y un alto LTV-Ginnie Mae, los prestatarios tienden a tener menos colchón financiero que los prestatarios convencionales. Como resultado, un evento imprevisto, como la pérdida de un trabajo, puede convertirse en una emergencia financiera importante que puede dificultar el pago de la hipoteca. Hasta ahora, el desempleo se ha mantenido bajo, a pesar del entorno de tasas altas, pero eso podría cambiar, y cuando el desempleo comienza a aumentar, generalmente lo hace rápidamente.

Por lo tanto, cuando las hipotecas de Ginnie Mae representan un gran porcentaje de los MBS emitidos, deja al sector general de bonos hipotecarios más vulnerable a un aumento en la morosidad y las compras. Los prestamistas hipotecarios pueden ayudar a mitigar este riesgo vigilando los puntajes de crédito de los posibles prestatarios, pero incluso eso no es una protección completa. Los puntajes de crédito no pueden predecir todo.

Qué significarían los recortes de tasas de la Reserva Federal para la industria de la vivienda

Aunque todos han estado prestando mucha atención a la Reserva Federal y anticipando cuándo bajarán la tasa de los fondos federales, puede que no afecte a la industria de la vivienda tanto como cabría esperar. Por ejemplo, si la Fed recorta las tasas mientras que el Índice de Precios al Consumidor (IPC) todavía está muy por encima del objetivo del 2% de la Fed, el mundo inversor puede tomar el recorte como una señal de que la Fed ya no está comprometida a reducir la inflación a ese nivel. Como resultado, es posible que las tasas hipotecarias no bajen, e incluso suban, porque los inversores tendrían que cambiar el precio de sus expectativas sobre hacia dónde se dirige la inflación y qué tan agresiva será la Fed para combatirla.

El panorama general puede ser que los consumidores se están sintiendo más cómodos con las tasas hipotecarias al 7%. Después de todo, antes de la era del dinero fácil encarnada por la flexibilización cuantitativa (QE), la tasa promedio de préstamos a 30 años (usando el bono convencional de 30 años de Freddie Mac) era de poco más del 9%. Por el momento, las tasas hipotecarias siguen siendo bajas desde una perspectiva histórica. Luego, a medida que más propietarios se acostumbren a la tasa actual, la casa en la que han estado encerrados debido a su baja tasa hipotecaria existente podría comenzar a sentirse demasiado pequeña o demasiado obsoleta. Eventualmente, veremos más casas en el mercado, lo que sería un alivio bienvenido para muchos compradores. Como dice el refrán, el tiempo cura todas las heridas.

Cristóbal Maloney es estratega hipotecario con BOK Financial Capital Markets. En el cargo, realiza análisis diarios de datos, observa noticias relacionadas con hipotecas, estudia economía y habla frecuentemente con otros profesionales del mercado para vigilar de cerca el mercado de bonos hipotecarios.