Cómo prepararse para tasas de interés más bajas

Se espera que la Reserva Federal reduzca las tasas lentamente este año, pero debe estar preparado para todos los escenarios

No hubo sorpresa el miércoles cuando la Reserva Federal anunció que mantendría las tasas donde han estado desde julio. La Fed también sigue proyectando que habrá un total de tres recortes de tasas este año, aunque redujo su proyección de recorte de tasas de 2025 por uno. Sin embargo, todavía hay riesgos potenciales por delante y un "aterrizaje suave" no es de ninguna manera una certeza, advirtió el director de inversiones de BOK Financial® Brian Henderson.

La decisión del Comité Federal de Mercado Abierto se produjo dos semanas después de que el presidente de la Fed, Jerome Powell, Testimonio semestral al Congreso, en el que reafirmó que la Fed probablemente no volverá a subir las tasas este año. Esto significa que la tasa objetivo de fondos federales probablemente esté en su punto máximo en un rango de 5.25% a 5.5%, dijo Henderson.

La Fed elevó esta cifra, que es la tasa de interés a un día que los bancos se cobran entre sí por pedir dinero prestado, a un ritmo rápido, de 525 puntos básicos, o 5.25%, entre el 2022 de marzo y el 2023 de julio.

¿Está fuera de la mesa una recesión?

Por un lado, el hecho de que la economía de EE. UU. haya atravesado uno de los ciclos de suba de tasas más rápidos que jamás hayamos visto sin entrar en recesión es una pluma en el tope de la Reserva Federal. "En los seis ciclos anteriores de alzas, que se remontan a 1989, todos menos uno llevaron a una recesión bastante rápido o a un evento que hizo que la Fed revierta el curso", dijo Henderson.

Hoy, en lugar de una recesión, la economía ha demostrado sorprendentemente resistente a las subidas de tipos. "El S&P 500 ha subido, el dólar estadounidense se ha depreciado frente al yen y el euro, y los diferenciales de crédito son los más bajos que hemos visto en 10 años", dijo Henderson. Todas estas señales apuntan a una relajación de las condiciones financieras. Además, la fortaleza económica actual tampoco parece ser un problema temporal: según el Índice Nacional de Condiciones Financieras (NFCI), las condiciones financieras han estado mejorando desde el 2023 de octubre.

Entonces, ¿qué hace que este ciclo de alza de tasas sea diferente de los cinco que rápidamente llevaron a una recesión?

Un factor ha sido el Gran número de puestos de trabajo vacantes, que era tan alto como dos vacantes por cada persona desempleada a mediados de 2022. En lugar de despedir a los empleados existentes, las empresas pudieron recortar los puestos vacantes, lo que ayudó a prevenir el aumento en el desempleo que normalmente se observa cuando la Fed aumenta las tasas para desacelerar la economía, explicó Henderson.

Otros factores incluyen el reciente Fuerte gasto público y leyes federales como la Ley de Inversión y Empleos en Infraestructura, así como la Ley CHIPS y Ciencia, dijo. "Estas leyes apoyaron a los sectores más sensibles a las tasas de interés de la economía, principalmente la construcción".

Los consumidores y las empresas probablemente no verán una caída gigante en los costos de la deuda

Sin embargo, esta buena noticia puede ser una sorpresa para aquellos que han estado luchando con el pago de tasas de interés más altas sobre la deuda, reconoció Henderson. "Dicho todo esto, la tasa absoluta a la que los individuos, las corporaciones y los gobiernos tienen que pedir prestado es alta; Es restrictivo", dijo.

De hecho, a partir del 14 de marzo, el Tasa de interés promedio de tarjeta de crédito fue del 27,89%, según el informe semanal de tasas de tarjetas de crédito de Forbes Advisor. Esa cifra es, por supuesto, significativamente más alta que la tasa de los fondos federales.

Cuando la Fed comience a reducir el rango objetivo para la tasa de los fondos federales, es probable que las tasas de interés pagadas por los consumidores y las empresas también bajen, ya que el objetivo de la tasa de los fondos federales, junto con las comunicaciones de la Fed, afecta indirectamente a esas otras tasas, señaló Henderson.

Mientras tanto, los recortes de la Fed probablemente serán en pequeños incrementos, probablemente de 25 puntos básicos cada uno (un cuarto de punto porcentual), y espaciados con el tiempo, continuó.

"Soltarán un poco el pedal del freno, pero no quitarán el pie del freno por completo".- Brian Henderson, director de inversiones de BOK Financial

"Powell no quiere estar en el 'Burns Camp'", dijo, refiriéndose al ex presidente de la Fed, Arthur F. Burns. que se desempeñó como presidente de 1970 a 1978. "Luego, la Fed redujo las tasas de interés demasiado pronto y demasiado, lo que preparó el escenario para varias olas adicionales diferentes de inflación".

Cómo prepararse para los recortes de tasas

Incluso si la Reserva Federal adopta este enfoque lento y cuidadoso para los recortes de tasas, la medida aún reducirá las tasas de interés a corto plazo pagadas en algunos vehículos de ahorro, como las cuentas del mercado monetario, los certificados de depósito (CD) y las cuentas de ahorro, así como los rendimientos pagados en algunos Fondos del mercado monetario.

"Si tiene saldos en efectivo, fondos del mercado monetario y cuentas de ahorro que devengan intereses, debe pensar en extender esos vencimientos", dijo Henderson. "Pero también es necesario mantener algunos vencimientos cortos porque ¿qué pasa si todos se equivocan y las tasas suben?"

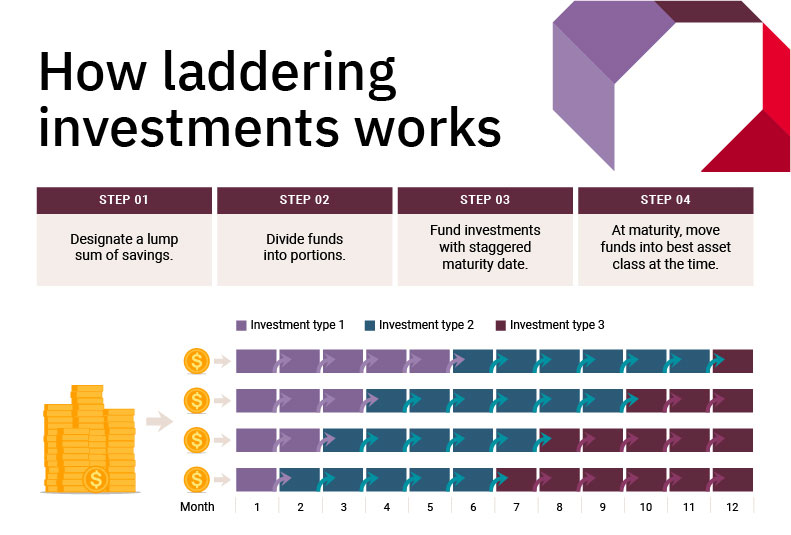

Una opción es un enfoque escalonado en el que sus inversiones se distribuyen uniformemente a lo largo de un marco de tiempo deseado. A medida que cada porción madura, puede dirigir los ingresos a la clase de activos que mejor se adapte a ese momento

Este enfoque escalonado, junto con tener una cartera diversificada en general, puede ayudarlo a prepararse para cambios repentinos en la política de la Fed, dijo Henderson. Por ejemplo, a veces ocurre un evento exógeno cuando la Reserva Federal está recortando las tasas, lo que las obliga a recortar repentinamente más rápidamente. Esto sucedió cuando ocurrió la crisis financiera de 2008 y más recientemente con el inicio de la pandemia de COVID-19.

La conclusión es que es importante estar preparado para todo, dijo Henderson. "La actividad económica puede debilitarse muy rápidamente. La Fed necesita ser ágil: actualmente pueden darse el lujo de ser pacientes dado el mercado laboral aún ajustado y los sólidos datos del producto interno bruto (PIB), pero estar en guardia ante cambios repentinos".